日本では旧暦2月を如月(きさらぎ、絹更月、衣更月と綴ることもある)と呼び、現在では新暦2月の別名としても用いる。

日本では旧暦2月を如月(きさらぎ、絹更月、衣更月と綴ることもある)と呼び、現在では新暦2月の別名としても用いる。

2月(にがつ)はグレゴリオ暦で年の第2の月に当たり、通常は28日、閏年では29日となる。

他の月の日数が30または31日なのに対して、2月だけ28または29日なのは、アウグストゥス

が紀元前8年、8月の日数を30日から31日に変更し、そこで不足した日数を2月から差し引いた

ためである。

https://ja.wikipedia.org/wiki/2%E6%9C%88

☆ 平成30年 2月の税務

http://www.essam.co.jp/eigyosyo/sendai/tax-calendar.html

☆ いよいよ確定申告です!

2017年分の確定申告期間は、所得税の場合、2018年2月16日(金)~3月15日(木)の予定です。

2017年分の確定申告期間は、所得税の場合、2018年2月16日(金)~3月15日(木)の予定です。

なお、個人事業主の消費税と地方消費税は2018年4月2日(月)まで、贈与税は2018年2月1日(木)~3月15日(木)の間に納税をします。

平成29年分の所得税から適用される改正事項

- その年中に健康の保持増進及び疾病の予防として一定の取組を行う居住者が、平成29年1月1日以後に自己又は自己と生計を一にする配偶者その他の親族に係る特定一般用医薬品等購入費を支払った場合の医療費控除は、その者の選択により、セルフメディケーション税制による医療費控除の特例を受けることができるとされました。

- 医療費控除について、その適用を受ける者は、「医療費控除の明細書」又は医療保険者等が発行する医療費通知書を確定申告書の提出の際に添付しなければならないこととされました(セルフメディケーション税制による医療費控除の特例を適用する場合は、「セルフメディケーション税制の明細書」を添付します。)。

- 給与所得控除の上限額が220 万円(給与収入1,000万円を超える場合の給与所得控除額)に引き下げられました。

- 住宅借入金等特別控除について、その適用を受ける家屋(以下「従前家屋」といいます。)が震災、風水害、火災などの災害により居住の用に供することができなくなった場合には、災害により居住の用に供することができなくなった年に限り本税額控除を適用できることとする改正前の措置に代えて、災害により居住の用に供することができなくなった年以後の従前家屋に係る適用年(一定の場合を除きます。)について本税額控除の適用を受けることができる措置が講じられました。

- 特定増改築等住宅借入金等特別控除について、その適用対象となる工事に特定断熱改修工事等と併せて行う特定耐久性向上改修工事等を加えるとともに、税額控除率2%の対象となる住宅借入金等の範囲に、特定断熱改修工事等と併せて行う特定耐久性向上改修工事等に要した費用に相当する住宅借入金等が加えられました。

- 住宅特定改修特別税額控除について、その適用対象となる工事に住宅耐震改修又は一般断熱改修工事等と併せて行う耐久性向上改修工事等を加えるとともに、その控除額を住宅耐震改修又は一般断熱改修工事等に係る標準的な工事費用相当額及び耐久性向上改修工事等に係る標準的な工事費用相当額の合計額(250万円(一般断熱改修工事等と併せて太陽光発電装置の設置工事を行う場合には、350万円)を限度)の10%に相当する金額とされました。

- 非居住者に対する課税原則について、総合主義に基づく従来の国内法を、2010 年改訂後のOECDモデル租税条約に沿った帰属主義に見直すことに伴い、従来の国内において行う事業から生ずる所得に代えて恒久的施設に帰せられる所得を国内源泉所得の一つとするなど、所要の改正が行われました。

国税庁 https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/tokushu/kaisei.htm

確定申告にあたっての重要なお知らせ

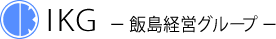

確定申告書等については、税務署へ提出する都度、「マイナンバーの記載」 + 「本人確認書類の提示又は写し※の添付」が必要です。

※1 ご自宅等からe-Taxで送信すれば、本人確認書類の提示又は写しの提出が不要です。

e-Taxをご利用になる場合は、e-Taxで申告するにはをご覧ください。

※2 マイナンバーカードの取得方法については、マイナンバーカード総合サイト(外部サイト)をご覧いただくか、住民票のある市区町村窓口へお問い合わせください。

※3 平成30年1月以降、一部の手続について、番号確認書類の提示又は写しの添付を省略することができます。詳しくは、番号法施行規則の改正についてのお知らせ【PDF/743KB】をご覧ください。

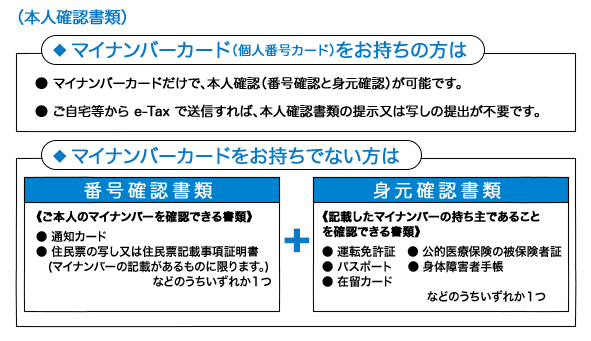

(1)申告書第一表のマイナンバーの記載箇所

申告書第一表には、申告者ご本人のマイナンバーを記載します。下の図の所得税等の確定申告書B様式第一表には、「本人のマイナンバー」を記入します。所得税等の確定申告書A様式第一表についても同様に、申告者ご本人のマイナンバーを記載する箇所があります。

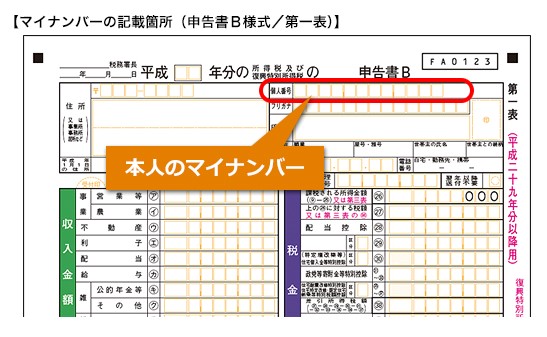

(2)申告書第二表のマイナンバーの記載箇所

下の図の所得税等の確定申告書B様式第二表については、配偶者(特別)控除の適用を受ける配偶者、扶養親族、事業専従者のマイナンバーを記載します。

所得税等の確定申告書A様式第二表についても、配偶者(特別)控除の適用を受ける配偶者、扶養親族のマイナンバーを記載する箇所があります。

|

申告書B様式第二表には、次の方のマイナンバーを記入します。 ・配偶者(※) ・扶養親族 ・事業専従者 なお、申告書A様式第二表には、次の方のマイナンバーを記入します。 ・配偶者(※) ・扶養親族 (※) 配偶者(特別)控除の適用を受ける配偶者 |

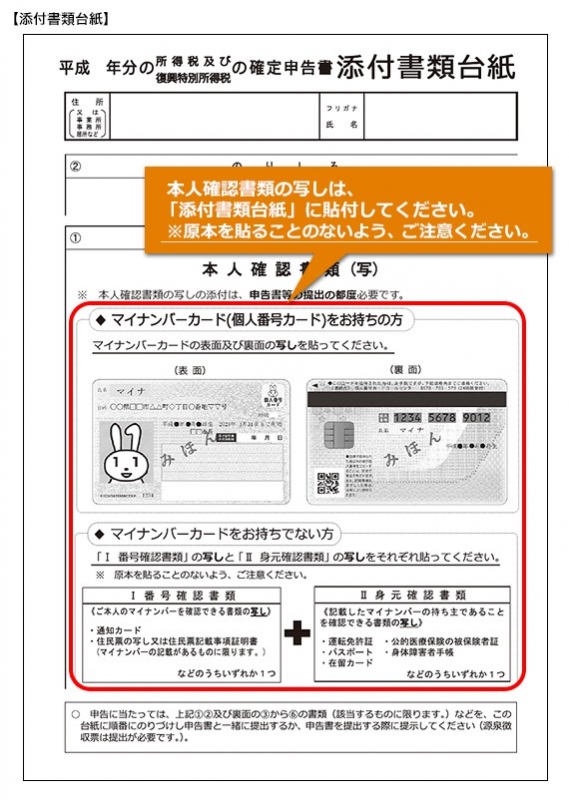

(3)本人確認書類の提示又は写しの添付

作成した申告書を提出する際は、本人確認書類を提示していただくか、写しを添付してください。

本人確認書類の写しを添付する場合は、下の図の「添付書類台紙」に貼付してください。

国税庁 https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/tokushu/info-mynumber1.htm

☆ 2つの「記念日」です

2月22日は行政書士記念日です

2月22日は行政書士記念日です

昭和26年に行政書士法が公布された日が2月22日。「行政書士の自覚と誇りを促し、制度の普及を図る」との目的を達成するのに相応しい日として、この日を「行政書士記念日」と定め、平成19年度より実施しています。

http://www.gyosei.or.jp/news/topics/tn-20120206.html

2月23日は税理士記念日です

2月23日は税理士記念日です

2月23日は「税理士記念日」ですが、これは税理士法の前身である税務代理士法が昭和17年2月23日に制定されたことに由来します。

日本税理士会連合会では、昭和41年に一部の税理士会が実施した「税理士総奉仕の日」を、昭和42年の税理士制度施行25周年を機に全国的な行事として、11月1日を「税理士総奉仕の日」と定め、全国各地で無料による税務相談を実施しました。

「税理士記念日」は、税理士の社会的活動であるこの「税理士総奉仕の日」を基盤に、記念日的性格を付与して昭和44年に税務代理士法制定日に移して制定されたものです。

http://www.nichizeiren.or.jp/cpta/system/history_memorial/

2018年1月31日

カテゴリー:IKGニュース